Consulte el PDF

Mediante la presente circular Escura les informa sobre las novedades que entrarán en vigor en el ejercicio 2021 para las ventas a distancia. No obstante, todavía no se han aprobado y antes del 1 de julio de 2021, España deberá trasponer dicha norma e incluirla en la Ley de IVA.

A partir de 1 de julio de 2021, el límite a partir del cual se aplica el régimen de ventas a distancia será de 10.000 euros en todos los países europeos.

En relación con la tributación de ventas a distancia aplica para aquellas ventas realizadas por empresarios o profesionales a consumidores finales ubicados en países de la Unión Europea.

Hasta ahora si una sociedad española vende productos a particulares de otro país de la Unión Europea enviándolos desde España y se supera un determinado límite a dicho país, aplica el “régimen de ventas a distancia”. Por lo que, la empresa al superar dicho límite debe repercutir el IVA del país de destino e ingresarlo en la Hacienda de dicho país.

En la actualidad, cada país tenía establecido unos límites específicos. Como ejemplo, si una empresa española vende a particulares en Francia o Italia, el límite es de 35.000€.

A partir del ejercicio 2021 (1 de julio de 2021), se unifica dicho límite para todos los países europeos y se establece en 10.000€. En este sentido, si las ventas realizadas por una empresa española a particulares de cualquier país comunitario en el año precedente o en el año en curso alcanzan los 10.000€, dicha empresa deberá repercutir el IVA de ese territorio.

Por lo tanto, en el supuesto que se supere el umbral de 10.000€ tanto en entregas de bienes como en prestaciones de servicios online a consumidores particulares situados en la Unión Europea deberá presentarse la Declaración especial OSS (one-stop shop). En dicha Declaración se incluirán las entregas de bienes como las prestaciones de servicios electrónicos.

En el caso que no se supere el umbral de 10.000€, el lugar de realización de las operaciones tributa en el Estado miembro de identificación o de expedición de los bienes.

En este sentido, se aprobará un sistema de “mini ventanilla única” para ingresar las cuotas de IVA repercutidas de cada país, pudiendo liquidar todo el IVA a través de la Hacienda española, así las empresas vendedoras ya no deberán darse de alta en cada uno de los países a los que vendan como sucede ahora.

Comentar también que una de las novedades que entrará en vigor será la responsabilidad que se exigirá a la plataformas o interfaces electrónicas que faciliten las ventas a distancia. Por lo que, podría entenderse que en estos supuestos es la plataforma electrónica la que realiza la venta por estar facilitando la entrega.

A partir de 2021, dichas plataformas serán responsables de recaudar e ingresar el IVA de estas ventas. En este caso, habrá dos entregas de bienes, una primera entrega de bienes del vendedor a la plataforma digital que estará exenta y una segunda entrega de bienes, de la plataforma al comprador final sujeta y no exenta de IVA. Asimismo, dichas plataformas deberán crear un registro con los suministros realizados.

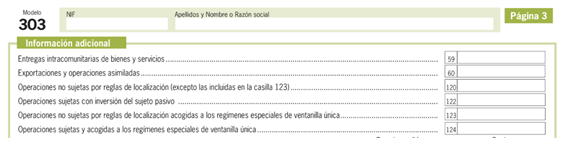

La implantación del Régimen de Ventas a Distancia mediante Ventanilla Única ha provocado la modificación de los modelo oficiales de IVA con efectos 1 de julio 2021. De esta manera, en las declaraciones que se presentara a partir de la entrada en vigor se incluyen dos nuevas casillas que hacen referencia a este nuevo sistema. Tal y como muestra el siguiente cuadro las nuevas casillas del modelo 303 son la 123 y 124.

Escura les informará en el momento que dichas novedades se aprueben y se trasponga dicha norma a la Ley de IVA.

En el siguiente link puede consultar la normativa publicada sobre esta materia en la página de la Administración Tributaria:

- Consultar información AEAT sobre la Ventanilla Única

- Consultar BOE sobre la entrada en vigor sistema Ventanilla Única

- Consultar nuevos modelos de IVA incluyendo casillas de Ventanilla Única

© La presente información es propiedad de Escura, abogados y economistas, quedando prohibida su reproducción sin permiso expreso.